ЎЎЎЎЅсДкКЗТшРРАнІЖ20ЦЬДкЎЈ2004Дк2ФВЈ¬№вґуТшРРНв±ТАнІЖІъЖ·“Сф№вАнІЖAјЖ»®”єбїХіцКАЎЈН¬ДкЈ¬ёГРРУЦ·ўРРБЛИ«№ъµЪТ»Ц»ИЛГс±ТАнІЖІъЖ·“Сф№вАнІЖBјЖ»®”Ј¬ТшРРАнІЖµДґуД»±»АїЄЎЈ

ЎЎЎЎ¶ФУЪЅрИЪПы·СХЯ¶шСФЈ¬іэБЛґжїоЎў№ъХ®Ўў№ЙКРєННв»гЦ®НвЈ¬»№УРХвСщТ»ёцИ«РВµД“ЙсЖч”їЙТФВъЧгИХіЈµДІЖё»±ЈЦµЎўФцЦµЈ¬ТшРРАнІЖЦрІЅіЙОЄБЛґжїоµДМжґъЖ·ЎЈµЇЦёТ»»УјдЈ¬20ДкТСѕ№эИҐЈ¬ТшРРАнІЖІъЖ·µДґУёХРФ¶Тё¶µД±Ј±ѕ±ЈПўЎў±Ј±ѕІ»±ЈПўІъЖ·Ј¬·ўХ№µЅБЛФ¤ЖЪКХТжРНІъЖ·єНѕ»ЦµРНІъЖ·Ј¬Н¶ПтТІґУ·З±кЅш»ЇОЄ±кЧј»ЇµДХ®ИЇµИОЄЦчµД“№МКХ+”ЎЈєуЧК№ЬРВ№жК±ґъЈ¬АнІЖІъЖ·µД±д»ЇТ»Ц±ФЪЅшРРЈ¬І»±дµДКЗ“КЬИЛЦ®НРґъИЛАнІЖ”µДіхЦФєН·юОсКµМеѕјГµДіхРДЎЈ

ЎЎЎЎТшРРАнІЖі¤ґп20ДкµД№ККВЈ¬ИфТФК±јд»®·ЦЈ¬ЦчТЄїЙТФ·ЦОЄЛД¶ОЎЈЦЗРЕСРѕї№«ЛѕСРѕїЧЬјаФшИЩ±нКѕЈ¬ХвЛДЅЧ¶О·Ц±рКЗЈє2004Дк-2008ДкµД“ЖрІЅГюЛч”ЅЧ¶ОЈ»2009Дк-2012ДкµД“·З±кА¶ЇёЯФці¤”ЅЧ¶ОЈ»2013Дк-2017ДкµД“Н¬ТµїХЧЄУлјУёЬёЛ”ЅЧ¶ОЈ»2018ДкЦБЅсµД“ѕ»Цµ»ЇЧЄРН”ЅЧ¶ОЎЈ

ЎЎЎЎ¶ФУЪ2004ДкТшРРАнІЖІъЖ·µДН¶ЧКЖх»ъЈ¬ ФшИЩИПОЄКЗµ±К±Т»ДкЖЪСлЖ±КХТжВКіЦРшёЯУЪТ»ДкЖЪ¶ЁґжАыВКЈ¬УЪКЗ·ў“Т»ДкЖЪАнІЖІъЖ·”ВъІЦЕдЦГ“Т»ДкЖЪСлЖ±”Ј¬ѕНДЬё¶ёшН¶ЧКХЯёЯУЪН¬ЖЪ¶ЁґжµД»Ш±ЁЈ¬ЗТОЮРЕУГ·зПХЈ¬ОЮКРіЎ·зПХЈ¬ОЮБч¶ЇРФ·зПХЈ¬“ИэОЮ”µДІЩЧчЈ¬БўїМѕнЖрТ»ХуРэ·зЈ¬АнІЖіЙОЄТшРРЧФПВ¶шЙП·ўХ№іцАґµДРВТµОсЈ¬ХфХфИХЙПЎЈІўФЪ2005ДкЈ¬НЁ№эЎ¶ЙМТµТшРРёцИЛАнІЖТµОс№ЬАнФЭРР°м·ЁЎ·µД°дІјЈ¬»сµГја№ЬёЗХВИ·ИПЎЈ

ЎЎЎЎРТФЛµДКЗЈ¬2006ДкµЅ2007ДкЈ¬A№ЙУАґБЛТ»ІЁІЁАЅЧіА«µДЕЈКРЈ¬ТшРРАнІЖТІЖѕЅиХв№Й¶«·зЈ¬І»µ«ДЬ№»ёшїН»§±Ј±ѕ±ЈКХТжЈ¬ТшРРЧФЙнТІ»№Ч¬µГЕиВъІ§ВъЈ¬ХвИГТшРРАнІЖКµПЦБЛµЪТ»ґОїмЛЩФці¤ЎЈ

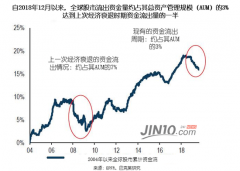

ЎЎЎЎТшРРАнІЖ№жДЈµЪТ»ґОХжХэµШ·ЙГНЅшµД№ШјьДкКЗ2009ДкµД“ЛДНтТЪ”ЎЈµ±К±УЙУЪГА№ъµДЅрИЪОЈ»ъЈ¬Тэ·ўИ«ЗтЅрИЪєЈРҐЈ¬±ЛК±ОТ№ъНЖіцБЛЦшГыµД“ЛДНтТЪ”ґМј¤ХюІЯЈ¬µ«єЬїм·ўПЦУГБ¦№эГНЈ¬ја№ЬУЦјУС№ТшРРКХЅфРЕґыЈ¬µ«ґЛК±ТшРРТСЖп»ўДСПВБЛЈ¬¶ПґыТвО¶ЧЕПоДїАГОІЈ¬І»БјФцјУЈ¬УЪКЗєхТ»ёцИ«РВµДН¶ЧКЖ·ЦЦ——·З±кЈЁ·З±кЧј»ЇХ®ИЁЈ©єбїХіцКАЎЈ

ЎЎЎЎ·З±кЖдКµЧЁГЕН¶ёшДЗР©ДГІ»µЅХэѕґыїоµДіЗН¶ЖЅМЁЎўµШІъ№«Лѕј°№эКЈІъДЬЖуТµЈ¬ЦчТЄТІКЗНЁ№э“ТшРЕєПЧч”µД·ЅКЅКµПЦЈ¬КХТжФ¶ёЯУЪТ»°гРЕУГХ®ЎЈёщѕЭФшИЩ»ШТдЈ¬µ±Дк15%~16%µД¶јУРЈ¬12%~13%ёьКЗ±йµШЈ¬ѕ№эІгІгНЁµАКХ·СєуЈ¬АнІЖІъЖ·ЕдЦГµД·З±кХ®ИЁКХТжИФДЬіЈДк±ЈіЦФЪ7%~8%ТФЙПЎЈТт¶шАнІЖТµОсµЪ¶юґО±¬·ўЈ¬µЅБЛ2012Дк№жДЈН»ЖЖБЛ10НтТЪґу№ШЎЈ

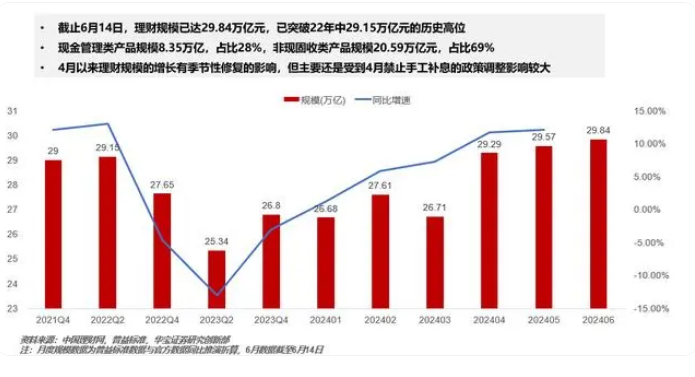

ЎЎЎЎ2013-2017ДкТшРРАнІЖµД·ўХ№ЅшИлїміµµАЈ¬ІъЖ·ґжРш№жДЈґУ10НтТЪЈ¬Фці¤µЅЅь30НтТЪЎЈѕЭП¤Ј¬2013ДкД©ґжРшАнІЖІъЖ·4.45НтЦ»Ј¬АнІЖЧКЅрХЛГжУа¶о10.24НтТЪФЄЎЈµЅБЛ2017ДкЈ¬И«№ъ№ІУР562јТТшРРТµЅрИЪ»ъ№№УРґжРшµДАнІЖІъЖ·Ј¬АнІЖІъЖ·Кэ9.35НтЦ»Ј»АнІЖІъЖ·ґжРшУа¶о29.54НтТЪФЄЈ¬ѕаАл30НтТЪЦ»УРТ»ІЅЦ®ТЈЎЈХвТІКЗТшРРАнІЖ№жДЈµДАъК·бЫ·еЎЈ

ЎЎЎЎµЪЛДЅЧ¶ОКЗѕ»Цµ»ЇЧЄРНЅЧ¶ОЈЁ2018ДкЦБЅсЈ©ЎЈ2018Дк“ЧК№ЬРВ№ж”µДіцМЁЈ¬±кЦѕЧЕја№Ь¶ФЧК№ЬРРТµµДХыёД“¶ЇХжёс”БЛЎЈЧоЦШТЄµД±д»ЇУРБЅМхЈ¬Т»КЗґтЖЖёХ¶ТЈ¬І»ФКРнТшРРАнІЖіРЕµ±Ј±ѕБЛЈ»ЖдґОКЗѕ»Цµ»ЇЈ¬ТЄЗуИ«ІїАнІЖІъЖ·ФЪ“ЧК№ЬРВ№ж”№э¶ЙЖЪЅбКшЦ®З°НкіЙѕ»Цµ»ЇЧЄРНЎЈТшРРАнІЖН»·ЙГНЅшµДѕЦГжЦХУЪ±»ґтЖЖЈ¬І»ВЫКЗ·ўРРКэБї»№КЗ·ўРР№жДЈѕщ·ЕВэБЛЅЕІЅЎЈ

ЎЎЎЎАнІЖТµОс·ЙЛЩ·ўХ№ј°·зПХ»эАЫ

ЎЎЎЎЙМТµТшРРАнІЖТµОсµД·ўХ№ІўІ»КЗТ»·«·зЛіЈ¬ФЪ№жДЈФці¤µДН¬К±Ј¬·зПХТаИзУ°ЛжРОЈ¬ЦоИзОуµјПъКЫЎўРЕПўЕыВ¶І»ід·ЦЎўАнІЖЧКЅрУлТшРРЧФУЄЧКЅрГ»УРНкИ«·ЦАлµИОКМвН№ПФЎЈ

ЎЎЎЎ2008ДкЈ¬УЙУЪИ«ЗтЅрИЪОЈ»ъЈ¬УР№ШТшРРАнІЖµДН¶ЛЯЎўѕА·ЧєНЛЯЛПФц¶аЎЈУЪКЗ2009Дк7ФВЈ¬ФЦР№ъТшја»бПВ·ўЎ¶№ШУЪЅшТ»ІЅ№ж·¶ЙМТµТшРРёцИЛАнІЖТµОсН¶ЧК№ЬАнУР№ШОКМвµДНЁЦЄЎ·Ј¬ТЄЗуЙМТµТшРРУ¦ФЪід·Ц·ЦОцєк№ЫѕјГУлЅрИЪКРіЎµД»щґЎЙПЈ¬И·¶ЁАнІЖЧКЅрµДН¶ЧК·¶О§єНН¶ЧК±ИАэЈ¬єПАнЅшРРЧКІъЕдЦГЈ¬·ЦЙўН¶ЧК·зПХЎЈёщѕЭїН»§µД·зПХіРКЬДЬБ¦МṩУлЖдПаККУ¦µДАнІЖІъЖ·ЎЈІўЗТТЄЗуАнІЖЧКЅрУГУЪН¶ЧКТшРРРЕґыЧКІъµДЈ¬ТЄ±ИХХЧФУЄґыїоТµОсµД№ЬАн±кЧј¶ФРЕНРґыїоПоДїЧціцЖАЙуЎЈ

ЎЎЎЎХл¶ФПъКЫОуµјµДОКМвЈ¬2011ДкФЦР№ъТшја»біцМЁБЛЎ¶ЙМТµТшРРАнІЖІъЖ·ПъКЫ№ЬАн°м·ЁЎ·ЅшРРБЛ№ж·¶ЎЈХл¶ФІї·ЦТшРРФ±№¤ОҐ№жЛЅКЫ“·ЙµҐ”ЙхЦБІОУл·З·ЁјЇЧКµИОКМвЈ¬2016ДкФТшја»б·ўІјБЛЎ¶№ШУЪ№ж·¶ЙМТµТшРРґъАнПъКЫТµОсµДНЁЦЄЈЁТшја·ў[2016]24єЕЈ©Ў·Ј¬ТЄЗуЙМТµТшРРїЄХ№ґъПъТµОсЈ¬ФФтЙПУ¦µ±УЙЖдЧЬРРУлєПЧч»ъ№№ЧЬІїЗ©¶©ґъПъРТйЎЈ2017Дк8ФВја№ЬФЩґО·ўІјЎ¶ТшРРТµЅрИЪ»ъ№№ПъКЫЧЁЗшВјТфВјПс№ЬАнФЭРР№ж¶ЁЎ·Ј¬ТЄЗуТшРРТµЅрИЪ»ъ№№КµК©ЧЁЗш“Л«Вј”Ј¬јґЙиБўПъКЫЧЁЗшІўФЪПъКЫЧЁЗшДЪЧ°ЕдµзЧУПµНіЈ¬¶ФЧФУРАнІЖІъЖ·ј°ґъПъІъЖ·ПъКЫ№эіМН¬ІЅВјТфВјПсЎЈ

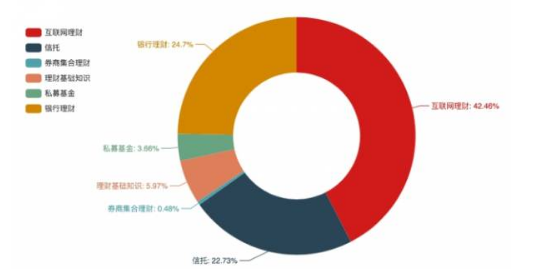

ЎЎЎЎЛжЧЕАыВККРіЎ»ЇёДёпЅшіМµДјУїмЎў»ҐБЄНшЅрИЪµДИ«Гж·ўХ№Ј¬ТшРРАнІЖТµОсГжБЩµДѕєХщјУѕзЎЈЖдЦРµдРНµДКВјюКЗ2013Дк6ФВЦ§ё¶±¦НЖіцБЛУа¶о±¦ЎЈУлґЛН¬К±Ј¬ТшРРТµµДАнІЖІъЖ·Цч¶ЇЅшРРАнІЖТµОсЧЄРНЈ¬ФЪІъЖ·ЦЦАаЙијЖЎўІъЖ·ЖЪПЮЅб№№°ІЕЕЎўІъЖ·ЧКЅрН¶ПтЎўІъЖ··зПХ№ЬАнµИ·ЅГж¶јІ»¶ПНЖіВґґРВЎЈЦР№ъТшРРТµАнІЖКРіЎДк¶И±ЁёжЈЁ2013ДкЈ©ПФКѕЈ¬ЅШЦБ2013 Дк12ФВ31ИХЈ¬ёЎ¶ЇКХТжАаАнІЖІъЖ·µДКэБїєНУа¶оХјХыёцАнІЖКРіЎµД±ИАэ¶јФЪ 85%ТФЙПЎЈАнІЖІъЖ·µДН¶ПтЦчТЄКЗХ®ИЇј°»х±ТКРіЎЎў·З±кЧј»ЇХ®ИЁБЅґуАаЧКІъЈ¬ХјТшРРАнІЖЧКЅрН¶ЧКµД±ИЦШФјОЄ66.13%ЎЈ

ЎЎЎЎГж¶ФЙМТµТшРРАнІЖЧКЅрЦ±ЅУ»тНЁ№э·ЗТшРРЅрИЪ»ъ№№ЎўЧКІъЅ»ТЧЖЅМЁµИјдЅУН¶ЧКУЪ“·З±кЧј»ЇХ®ИЁЧКІъ”ТµОсФці¤СёГНµДЗчКЖЈ¬ТФј°ФЪТµОсїЄХ№ЦРґжФЪ№ж±Ьґыїо№ЬАнЎўОґј°К±ёфАлН¶ЧК·зПХµИОКМвЎЈФТшја»бФЪ2013Дк3ФВ25ИХПВ·ўБЛЎ¶№ШУЪ№ж·¶ЙМТµТшРРАнІЖТµОсН¶ЧКФЛЧчУР№ШОКМвµДНЁЦЄЎ·ЈЁТµДЪТІіЖОЄ“8єЕОД”Ј©Ј¬ТЄЗуЙМТµТшРРУ¦µ±єПАнїШЦЖАнІЖЧКЅрН¶ЧК·З±кЧј»ЇХ®ИЁЧКІъµДЧЬ¶оЈ¬АнІЖЧКЅрН¶ЧК·З±кЧј»ЇХ®ИЁЧКІъµДУа¶оФЪИОєОК±µгѕщТФАнІЖІъЖ·Уа¶оµД35%УлЙМТµТшРРЙПТ»Дк¶ИЙујЖ±ЁёжЕыВ¶ЧЬЧКІъµД4%Ц®јдКлµНХЯОЄЙППЮЎЈ

ЎЎЎЎФЪХюІЯµДТэµјПВЈ¬КэѕЭПФКѕЈ¬АнІЖН¶ЧК·З±кЧј»ЇХ®ИЁАаЧКІъµДН¶ЧКУа¶оХј±ИґУ2013ДкД©µД27.69%ПВЅµµЅ2014ДкД©µД20.91%Ј¬Х®ИЇј°»х±ТКРіЎ№¤ѕЯАаЧКІъµДН¶ЧКУа¶оХј±ИґУ38.44%ЙПЙэЦБ43.75%ЎЈ

ЎЎЎЎХл¶ФАнІЖІъЖ·µДЧКЅріШЎўРЕПўІ»НёГчєНЧФУЄТµОс»мН¬µИОКМвЎЈ2014Дк2ФВФТшја»бПВ·ўµДЎ¶№ШУЪ2014ДкТшРРАнІЖТµОсја№Ь№¤ЧчµДЦёµјТвјыЎ·ЦРТЄЗуТшРРТµЅрИЪ»ъ№№¶ФАнІЖТµОсФЪјЬ№№№ЬАнЙПЈ¬ЅшРРМхПЯКВТµІїёДёпЈ¬“УЙТшРРЧЬРРЙиБўЧЁУЄКВТµІїЈ¬НіТ»ЙијЖІъЖ·ЎўєЛЛгіЙ±ѕЎўїШЦЖ·зПХ”ЎЈН¬Дк7ФВ11ИХЈ¬ФТшја»б·ўІјµДЎ¶№ШУЪНкЙЖТшРРАнІЖТµОсЧйЦЇ№ЬАнМеПµУР№ШКВПоµДНЁЦЄЎ·ТЄЗуЈ¬ТшРРТµЅрИЪ»ъ№№У¦°ґХХµҐ¶АєЛЛгЎў·зПХёфАлЎўРРОЄ№ж·¶Ўў№йїЪ№ЬАнµИТЄЗуїЄХ№АнІЖТµОсКВТµІїЦЖёДёпЈ¬ЙиБўЧЁГЕµДАнІЖТµОсѕУЄІїГЕЈ¬ёєФрјЇЦРНіТ»ѕУЄ№ЬАнИ«РРАнІЖТµОсЎЈ

ЎЎЎЎЛжЧЕја№ЬµДёьјУСПёсєНґтЖЖ“ёХРФ¶Тё¶”µДЙщТфІ»ѕшУЪ¶ъЎЈ2015ДкЈ¬ТшРРАнІЖКРіЎµДЅб№№·ўЙъБЛТ»Р©ЦµµГ№ШЧўµД±д»ЇЈ¬µ±ДкИ«№ъРФ№Й·ЭЦЖТшРРАнІЖІъЖ·ґжРшУа¶оі¬№э№ъУРґуРНТшРРЈ¬ХјѕЭКРіЎµДЦчМеµШО»Ј¬ОЄ9.91НтТЪФЄЈ¬КРіЎХј±И42.17%Ј¬ЅП№ъУРґуРНТшРРёЯіц5.28ёц°Щ·ЦµгЎЈУлґЛН¬К±Ј¬2015ДкАнІЖІъЖ·ЦР·З±Ј±ѕРНІъЖ·№жДЈЙПЙэЈ¬±Ј±ѕРНІъЖ·№жДЈПВЅµЎЈЅШЦБ2015ДкµЧЈ¬·З±Ј±ѕёЎ¶ЇКХТжАаІъЖ·µДУа¶оФј17.43НтТЪФЄЈ¬ХјХыёцАнІЖКРіЎµД±ИАэОЄ74.17%Ј¬ЅП2014ДкµЧЙПЙэ7ёц°Щ·ЦµгЈ»±Ј±ѕёЎ¶ЇКХТжАаІъЖ·µДУа¶оФј3.64НтТЪФЄЈ¬ХјХыёцАнІЖКРіЎµД±ИАэОЄ15.49%Ј¬ЅП2014ДкµЧПВЅµ6.2ёц°Щ·ЦµгЎЈ

ЎЎЎЎ2016ДкКЗАнІЖІъЖ·№ж·¶»Ї·ўХ№Ј¬РЕЕыёьјУНёГчµД№ШјьЦ®ДкЎЈёщѕЭја№Ь№ж¶ЁЈ¬ОґФЪ“АнІЖµЗјЗПµНі”ЅшРРµЗјЗЎў»сµГПµНіЧФ¶ЇёіУиµДµЗјЗ±аВлµДАнІЖІъЖ·Ј¬ТшРРІ»µГ·ўРРєНПъКЫЎЈ2016ДкЈ¬ЦРСл№ъХ®µЗјЗЅбЛ㹫˾ЙиБўБЛ“ТшРРТµАнІЖµЗјЗНР№ЬЦРРД”ІўХэКЅїЄКјФЛЧчЈ¬ЦчТЄёєФрАнІЖµЗјЗЎўНР№ЬЎўЅбЛгТµОсј°КРіЎјаІв·ЦОцµИЎЈ

ЎЎЎЎ±ЛК±Ј¬ТшРР·ўРРµДАнІЖІъЖ·ЦчТЄУР±Ј±ѕєН·З±Ј±ѕБЅґуАаЎЈ±Ј±ѕАнІЖІъЖ·КµОЄ№ъјКНЁРРµДЅб№№РФґжїоЈ¬ТСДЙИлТшРР±нДЪєЛЛгЈ¬КУН¬ґжїо№ЬАнЈ¬ПаУ¦ДЙИлґжїоЧј±ёЅрєНґжїо±ЈПХ»щЅрµДЅЙДЙ·¶О§Ј¬Па№ШЧКІъТС°ґја№Ь№ж¶ЁјЖМбБЛЧК±ѕєНІ¦±ёЎЈТтґЛЈ¬Ц»УР·З±Ј±ѕАнІЖІъЖ·ІЕКЗХжХэТвТеЙПµДАнІЖІъЖ·ЎЈКэѕЭПФКѕЈ¬ЅШЦБ2016 ДкµЧЈ¬·З±Ј±ѕІъЖ·µДґжРшУа¶оОЄ23.11НтТЪФЄЈ¬ХјИ«ІїАнІЖІъЖ·ґжРшУа¶оµД79.56%Ј»±Ј±ѕІъЖ·µДґжРшУа¶оОЄ5.94НтТЪФЄЈ¬ХјИ«ІїАнІЖІъЖ·ґжРшУа¶оµД20.44%ЎЈ

ЎЎЎЎ2011 ЦБ2015ДкЈ¬ТшРРАнІЖ№жДЈДкёґєПФці¤ВКі¬№э50%Ј¬2016ДкИ«ДкТшРРАнІЖІъЖ·ФцЛЩУРЛщПВЅµЈ¬ОЄ23.63%ЎЈ

ЎЎЎЎАнІЖТµОсїЄЖф№ж·¶·ўХ№Ц®В·

ЎЎЎЎ2017Дк3Ўў4ФВ·ЭЈ¬ја№ЬїЄХ№БЛ“ИэОҐ·ґЎўИэМЧАыЎўЛДІ»µ±ЎўК®ВТПу”ЈЁТФПВјтіЖ“ИэИэЛДК®”Ј©µДЧЁПоХыЦОЈ¬ЦШµгХыЦО“Н¬ТµЎўАнІЖЎў±нНвµИТµОсТФј°У°ЧУТшРРјМРшНЖЅшЅрИЪМеПµДЪІїИҐёЬёЛЎўИҐНЁµАЎўИҐБґМхЎЈ”КэѕЭПФКѕЈ¬2017ДкАнІЖІъЖ·ґжРшУа¶о29.54НтТЪФЄЈ¬И«ДкФцЛЩН¬±ИПВЅµ21.94ёц°Щ·ЦµгЎЈЖдЦРЅрИЪН¬ТµАаІъЖ·ґжРшУа¶оЅПДкіхґу·щјхЙЩ3.40НтТЪФЄЈ¬Ѕµ·щОЄ51.13%ЎЈ

ЎЎЎЎ2018Дк¶ФЙМТµТшРРАнІЖТµОсАґЛµКЗґуДкЈ¬ја№ЬЦШ°хОДјюµьіцЎЈ4ФВ27ИХ·ўІјБЛЎ¶№ШУЪ№ж·¶ЅрИЪ»ъ№№ЧКІъ№ЬАнТµОсµДЦёµјТвјыЎ·ЈЁТФПВјтіЖ“ЧК№ЬРВ№ж”Ј©Ј¬7ФВ20ИХ·ўІјБЛЎ¶№ШУЪЅшТ»ІЅГчИ·№ж·¶ЅрИЪ»ъ№№ЧКІъ№ЬАнТµОсЦёµјТвјыУР№ШКВПоµДНЁЦЄЎ·ЈЁТФПВјтіЖ“ЧК№ЬРВ№жІ№¶Ў”Ј©Ј¬9ФВ28ИХ·ўІјБЛЎ¶ЙМТµТшРРАнІЖТµОсја¶Ѕ№ЬАн°м·ЁЎ·ЈЁТФПВјтіЖ“АнІЖРВ№ж”Ј©Ј¬10ФВ19ИХ·ўІјБЛЙМТµТшРРАнІЖЧУ№«Лѕ№ЬАн°м·ЁЈЁХчЗуТвјыёеЈ©ЈЁТФПВјтіЖ“АнІЖЧУ№«Лѕ№ЬАн°м·Ё”Ј©ЎЈ

ЎЎЎЎФЪХвР©ЦШ°хОДјю·ўІјЦ®єуЈ¬»щ±ѕЙПТвО¶ЧЕФУРµДАнІЖТµОсја№ЬМеПµЅ«ЦШРВјЬ№№ЎЈТшРРАнІЖїЄЖфБЛАнІЖЧУ№«ЛѕµДК±ґъЈ¬ІўЗТПтѕ»Цµ»ЇЧЄРН ЎЈТтґЛ2018Дк±»іЖОЄЧК№ЬФЄДкЎЈґУµ±ДкКРіЎЗйїцАґїґЈ¬ТшРРАнІЖТµОсЧЬМе№э¶ЙЖЅОИЈ¬ЅШЦБ2018ДкµЧЈ¬·З±Ј±ѕАнІЖІъЖ·4.8НтЦ»Ј¬ґжРшУа¶о22.04НтТЪФЄЈ¬Ул2017ДкµЧ»щ±ѕіЦЖЅЎЈ

ЎЎЎЎ“ЖдКµТшРРАнІЖХжХэ№ж·¶ЖрАґЈ¬»№КЗґУ2018ДкїЄКјЈ¬ґЛЗ°ЧКЅріШµДЗйїцЅПОЄСПЦШЈ¬ДгВтµДІъЖ·ЧоєуµЅµЧ№Т№іБЛКІГґµЧІгЧКІъЈ¬№АјЖГ»УРјёёцИЛЦЄµАЎЈТшРР°СДјјЇАґµДЧКЅр»гјЇµЅТ»ёцЧКЅріШЈ¬Ц»ТЄХыёц‘іШЧУ’Л®О»ЙэёЯѕНРРБЛЈ¬ёц±рІъЖ·іцПЦїчЛрЈ¬У°ПмІўІ»ґуЈ¬ЛщТФТшРРАнІЖёХ¶ТµДЅрЙнТ»Ц±І»ЖЖЈ¬ХвТІФміЙѕУГсН¶ЧКЙсѕВй±ФЈ¬ИПОЄТшРРАнІЖµИН¬УЪґжїоЈ¬Г»УР·зПХЎЈ”№гЦЭДіН¶ЧКЧЙСЇ№«ЛѕН¶ЧКЧЬјаБОО°»Є±нКѕЎЈ

ЎЎЎЎ2021ДкµЧЈ¬±Ј±ѕАнІЖІъЖ·№жДЈТСУЙЧК№ЬРВ№ж·ўІјК±µД4НтТЪФЄС№ЅµЦББгЈ»ѕ»ЦµРНІъЖ·ґжРшУа¶о26.96НтТЪФЄЈ¬Хј±И92.97%Ј¬ЅПЧК№ЬРВ№ж·ўІјЗ°ФцјУ23.89НтТЪФЄЈ»Н¬ТµАнІЖЅµЦБ541ТЪФЄЈ¬ЅПЧК№ЬРВ№ж·ўІјЗ°ПВЅµ97.52%Ј»ѕшґуІї·ЦТшРРИзЖЪНкіЙАнІЖґжБїХыёДјЖ»®Ј¬ОЄТшРРАнІЖТµОсЅЎїµ·ўХ№µм¶ЁјбКµ»щґЎЎЈ

ЎЎЎЎ2021ДкЦ®єуЈ¬ТшРРАнІЖЅшИлЖЅОИ·ўХ№ЅЧ¶ОЈ¬ёщѕЭТшРРТµАнІЖµЗјЗНР№ЬЦРРД·ўІјЎ¶ЦР№ъТшРРТµАнІЖКРіЎДк¶И±ЁёжЈЁ2023ДкЈ©Ў·ЈЁјтіЖ“±Ёёж”Ј©ПФКѕЈ¬ЅШЦБ2023ДкДкД©Ј¬ТшРРАнІЖКРіЎґжРш№жДЈОЄ26.80НтТЪФЄЈ¬И«ДкАЫјЖРВ·ўАнІЖІъЖ·3.11НтЦ»Ј¬ДјјЇЧКЅр57.08НтТЪФЄЈ¬АнІЖІъЖ·Н¶ЧКХЯКэБїФцЦБ1.14ТЪёцЈ¬ОЄН¶ЧКХЯґґФмКХТж6981ТЪФЄЎЈ

ЎЎЎЎТшРРАнІЖµДіцПЦІ»ЅцТвО¶ЧЕѕУГсУРБЛЧКІъЕдЦГµДРВ№¤ѕЯЎўДЬ№»·ЦПнѕјГЙз»б·ўХ№ємАыµДРВ»ъ»бЈ¬ТІТвО¶ЧЕКµМеѕјГµДИЪЧКЗюµАЅшТ»ІЅНШїнЈ¬Р§ВКЅшТ»ІЅМбёЯЎЈ

ЎЎЎЎХРТшАнІЖ±нКѕЈ¬ТшРРАнІЖѕАъБЛ20ДкµД·ўХ№Ј¬ТСіЙОЄВъЧгАП°ЩРХІЖё»№ЬАнРиЗуЎўЦ§іЦКµМеѕјГЎўОИ¶ЁЅрИЪКРіЎµДЙъБ¦ѕьЎЈ»Ш№ЛЖд·ўХ№АъіМЈ¬ТшРРАнІЖЧЬМеѕАъБЛіШ»ЇФЛЧчЎўёХРФ¶Тё¶µЅЛЭ±ѕЗеФґЎўѕ»Цµ»ЇЧЄРНµДАъіМЈ¬ЧЬМеіКПЦіцИэёцЦчТЄ·ўХ№ЗчКЖЈєТ»КЗЖХ»ЭРФФЅАґФЅГчПФЈ»¶юКЗ№ж·¶»ЇЧЄРНР§№ыПФПЦЈ»ИэКЗ·юОсКµМеµДК№ГьёРФЅАґФЅЗїЎЈ

ЎЎЎЎЦР№ъУКХюґўРоТшРРСРѕїФ±В¦·ЙЕфТІИПОЄЈ¬ТшРРАнІЖЧчОЄ°ІИ«ОИЅЎµДЅрИЪН¶ЧКІъЖ·Ј¬20ДкАґІъЖ·ЦЦАаЎўКэБїІ»¶П·бё»Ј¬·ўХ№ёьјУїЖС§№ж·¶Ј¬ЕаСшєНМбЙэБЛ№гґуѕУГсН¶ЧКАнІЖТвК¶Ј¬ОЄ№гґуН¶ЧКХЯґшАґБЛ·бєсµДКХТжЎЈН¬К±Ј¬ТшРРАнІЖ¶ФНЖЅшАыВККРіЎ»ЇёДёпЈ¬УИЖдКЗґжїоАыВККРіЎ»ЇТІ·ў»УБЛ»эј«ЧчУГЎЈ

ЎЎЎЎЛдИ»·зПХєНґжїоПа±ИЈ¬ТЄёЯІ»ЙЩЈ¬µ«КЗПа¶ФОИЅЎµДКХТжЈ¬ТІИГТшРРАнІЖіЙОЄґжїоµДЧоґуІ№ідЎЈ

ЎЎЎЎБОО°»ЄИПОЄЈ¬ФЪТ»¶ЁіМ¶ИЙПЈ¬ТшРРАнІЖЖдКµКЗУлґжїо“ХщµШЕМ”ЎЈґУ№єВтГЕјчѕНїЙТФїґіц¶ЛДЯЈ¬ЧоіхТшРРАнІЖµДГЕјчКЗ5НтФЄЖрІЅЈ¬µЅБЛ2018Дк1НтТІїЙТФ“ЙПіµ”Ј¬ЅьДкАґЈ¬ЛжЧЕ»ҐБЄНшАнІЖЖЅМЁµДРЛЖрЈ¬Н¶ЧКГЕјчЅшТ»ІЅЅµµНЈ¬Из1ФЄЖрН¶µДІъЖ·ТІєбїХіцКАЎЈ“µНПы·С”ЧФИ»ФмѕНБЛТшРРАнІЖИЛИЛ¶јїЙТФІОУлЈ¬ИЛИЛ¶јФёІОУлµДѕЦГжЎЈ

ЎЎЎЎБОО°»ЄМ№СФЈ¬ЛдИ»ТшРРАнІЖµД·ўХ№ѕАъБЛ“Т»ІЁИэХЫ”Ј¬µ«І»їЙ·сИПТшРРАнІЖФЪХв20ДкЦРЈ¬ЖрµЅБЛ·бё»Н¶ЧКАнІЖµДЧчУГЎЈФЪЧКІъ¶ЛТшРРАнІЖ»щ±ѕЙПѕЎµЅБЛ“КЬИЛЦ®НРЈ¬ґъїНАнІЖ”µДЦ°Ф𣬶шФЪЧКІъ¶ЛЈ¬УЦіРЅУБЛ·ўХ№КµМеѕјГЈ¬·±ИЩГсЙъЙъ»оµДЧчУГЎЈїЙТФЛµКЗУР“ЗЕБє”Р§У¦ГчПФЈ¬УРР§µШЖҐЕдБЛЧКЅрФЛУГµДР§ВКЎЈ

ЎЎЎЎІ»№эТшРРАнІЖµД·ўХ№µЅДїЗ°Ј¬ЛдИ»І»¶ПµШНкЙЖЈ¬µ«КЗИФґжФЪІ»ЙЩµДОКМвЈ¬ЖдЦРЅб№№К§євТ»Ц±±»ВЕВЕЪёІЎЈ¬µ«КЗОКМвІ»µ«Г»УРЅвѕцЈ¬·ґ¶шФЅАґФЅµҐ±Я»ЇЎЈЕЕЕЕНшІЖё»АнІЖК¦ФшєвО°ѕНИПОЄЈ¬ТшРРАнІЖІъЖ·µДН¶ПтПа¶Ф»№КЗµҐТ»Ј¬І»№»·бё»Ј¬МШ±рКЗ2021ДкЦ®єуЈ¬УЙУЪКРіЎіцПЦ±ИЅПГчПФµДµчХыЈ¬ТшРРАнІЖФЪИЁТжКРіЎВЕВЕКЬґмЈ¬·ґ¶шХ®КРФЪБї»ЇїнЛЙµДґу»·ѕіПВґ¦УЪЕЈКРЈ¬ХвТІФміЙБЛТшРРАнІЖФЪ№МКХ·ЅГжµДІјѕЦФЅАґФЅёЯЈ¬ґУ2021µД92.36%Ј¬ЙПЙэµЅ2023ДкµД96.34%Ј¬ИЁТжАаІъЖ·Хј±ИјёєхµЅБЛєцВФІ»јЖµДµШІЅЎЈ

ЎЎЎЎФшєвО°ИПОЄЈ¬ОґАґТшРРАнІЖІъЖ·ЖѕЅиЖ·ЕЖРЕУюЎў№г·є·ЦПъНшВзєНОИЅЎКХТжМШРФЈ¬ИФ»б±ЈіЦТ»¶ЁКРіЎµШО»ЎЈµ«КЗІ»їЙ·сИПЈ¬ѕєХщТАИ»ј¤БТЈ¬МШ±рКЗ№«Дј»щЅрµДїмЛЩ·ўХ№Ј¬ТшРРАнІЖРиТЄІ»¶ПґґРВєНЧЄРНЈ¬УлЖдЛыАнІЖІъЖ·РОіЙ»ҐІ№№ШПµЈ¬ІЕДЬКµПЦіЦРш·ўХ№ЎЈ